“鼓励60至65岁老年人再就业,以谋求‘二次红利’。”

还没从“延迟退休”政策落地中回过神来的“打工人”,又被这样一条消息打了个措手不及。

甚至有网友戏谑地表示:“三十年后我起床给儿孙做好早饭,再赶时间上班打卡的玩笑不会要成真了吧?”

虽然对我们来说还只是设想,但与此同时,日韩的老年人确实开始了“闯关打怪的养老模式”。

为了生活选择“再就业”

以日本为例,根据2021年日本总务省数据,日本老龄化率达到29.1%,刷新历史记录。

其中,65岁以上仍在工作的人口比例达到25.1%。

这部分人群便是所谓的“银发打工族”。

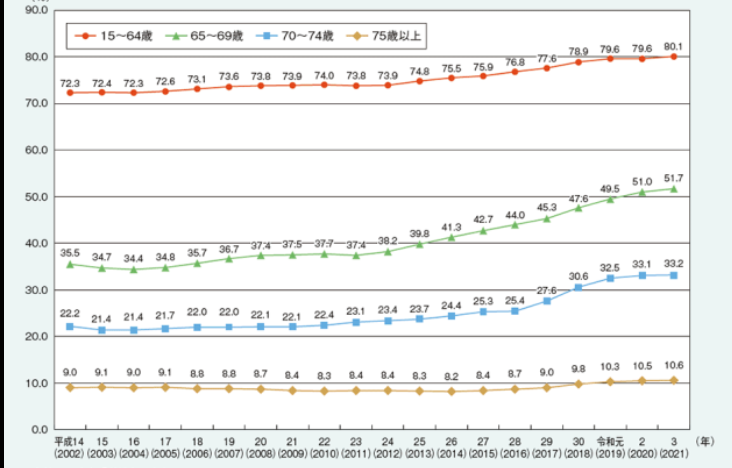

2021年日本各年龄段劳动力人口比例变化:数据来源:日本总务省

韩国的情况更糟糕。

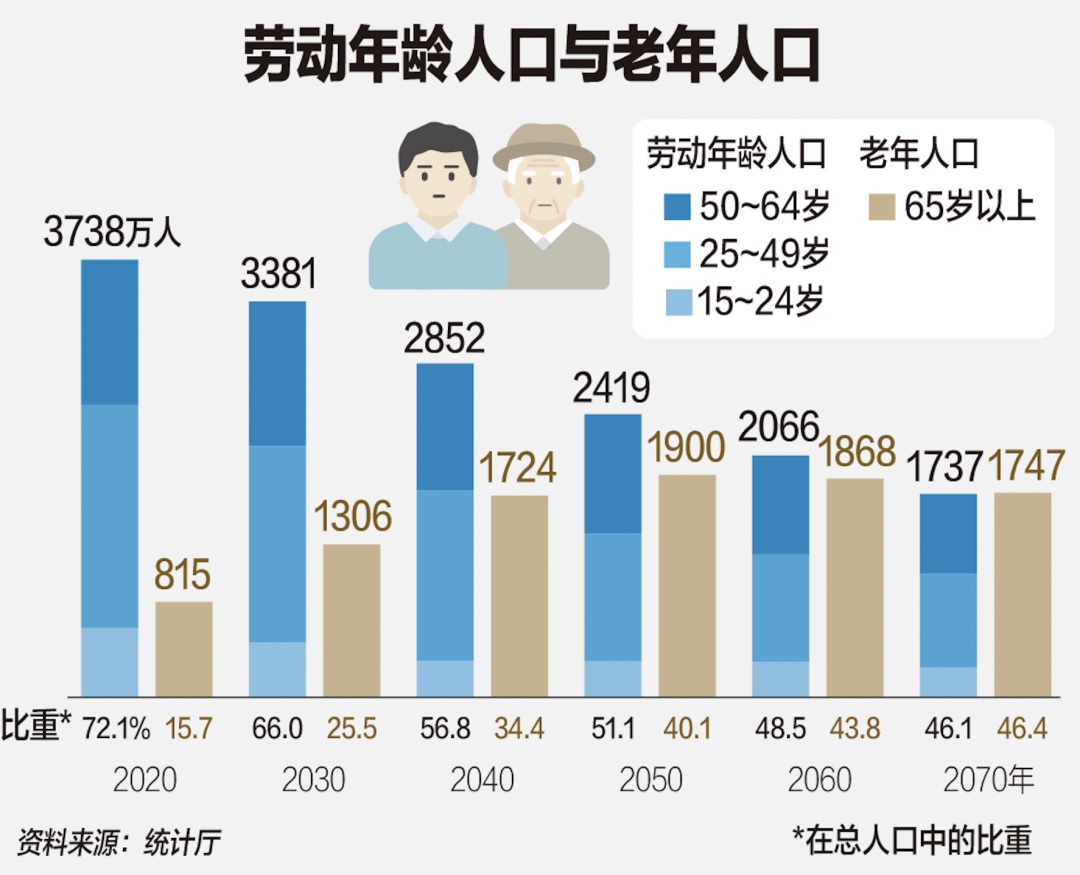

韩国统计厅数据显示,2021年韩国老龄人口比重已经达到了16.8%,65岁以上人口就业率达到了34.1%,贫困率近五成,只有1/3能拿养老金,也就是说,在韩国,70岁还得工作。

韩国2021年劳动力人口与老年人口比重预测图;数据来源:公众号韩国亚洲经济

养老难度逐渐增加其实是整个东亚国家的普遍问题。

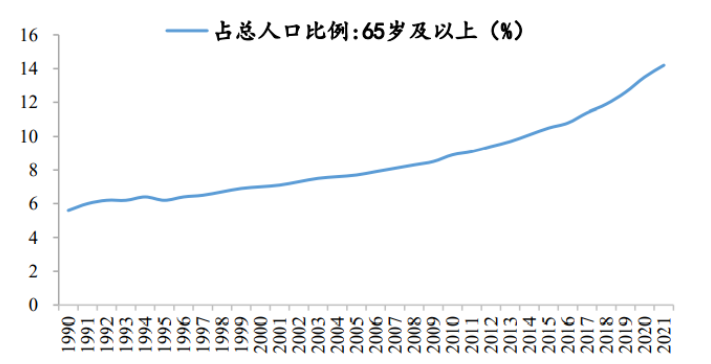

随着我国老龄化程度加深,如何保证退休后的生活质量也成为了大众关注重点。

图源:泽平宏观公众号《中国老龄化研究报告》;数据来源:wind

提前布局个人养老规划被越来越多的年轻人列入了“to do list”,“每天省杯咖啡钱轻松养老”的标语也随处可见。

那么,到底准备多少钱才能过上想要的退休生活呢?

如何保证退休生活质量“不打折”?

按照世界银行组织的观点,想要维持退休后生活水平不下降,养老金替代率应不低于70%。

所谓的“养老金替代率”,是一个用来描述退休后收入水平的数字指标。

养老金替代率=退休后养老金收入/退休前收入×100%

举个例子,假设退休前你每月收入20000元,退休后收入为8000元,那么替代率就是:

8000/20000×100%=40%。

40%也正是我国目前企业职工的养老金平均替代率水平。

但这个看上去似乎还不错的收入,也远没有达到国际劳工组织所建议的55%养老替代率警戒线。

不仅如此,我国的养老金替代率还处于逐步下降趋势。

图源:西部证券研发中心;数据来源:wind

《2020-2026年中国养老产业市场研究及发展趋势研究报告》也曾预测,到2050年养老金替代率或许会下降到20%左右,相当于退休前收入被打了2折。

好在随着居民养老意识的连年提高,越来越多的人已经加入了养老投资配置行列,提前进行理财规划。

公募基金:不可或缺的养老工具

随着个人养老金的大力发展,国家也将公募基金列入了个人养老金的可投资范围内。

作为专业财富机构,公募基金可以充分发挥中长期资金的配置力量,帮助提升养老金投资的长期回报。

找到方法后,对于个人投资者来说,如何选择合适的产品便成为了养老投资计划的“头等大事”。

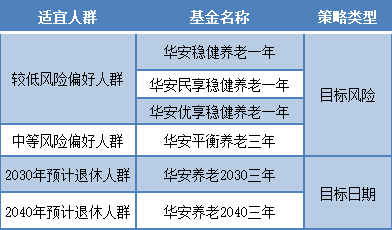

小安家目前已有6款FOF产品新增养老Y份额,涵盖了不同退休日期的目标日期基金与稳健型目标风险基金,能够一次性满足不同人群需求,帮助大家一站式规划养老,实现养老金“一键投资”。

风险提示:基金名称中含有“养老”字样并不代表收益保障或其他任何形式的收益承诺,养老基金不保本,可能发生亏损。基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。本产品由华安基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。