自量化投资兴起以来,关于量化投资方法论的探讨就一直没有停息过。推崇统计套利理论的人们偏好利用资产的历史统计规律进行套利;推崇因子理论的人们喜欢从大类风格因子的角度使用一些诸如趋势类、价值类策略等等。在我看来,无论哪一种方法,量化投资的核心都是利用历史数据和规律对未来做出一定概率程度上的预测。根据预测周期的时间长短又可将其分为长周期配置型策略和短周期交易型策略。

长周期配置型策略是基于历史数据对未来一个月、一年甚至几年的资产价格或排序做出概率预测,主要可以包括量化因子配置策略、量化行业配置策略、个股基本面量化策略、个股事件驱动量化策略等。一般来讲,长周期量化策略更加偏向于基本面数据,策略的基本面逻辑也更加重要,近年来比较流行的基本面量化就属于这一范畴。

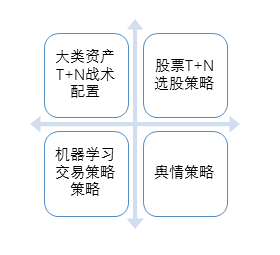

短周期交易型策略是基于历史数据对未来一分钟、一小时或者几天时间的资产价格或排序做出概率预测,主要可以包括大类资产T+N战术配置、股票T+N选股策略、机器学习交易策略、舆情策略等。短周期交易型策略更加偏向于股票的量价数据,相关的算法和模型也更加重要。近年来这类策略的应用在私募量化领域取得了非常显著的发展。

再从产品形态来看,中证500指数增强是可以同时运用长周期配置和短周期交易两种量化策略的重要载体。

首先,中证500指数所覆盖的股票行业分布相对较广,权重分配也相对分散,在周期、成长、消费、中游制造等大板块的权重分布均约为20%左右,这就使得它不受制于单一的某种风格或某个板块,同时也给我们在风格因子暴露、行业板块选择上提供了广泛的空间。另一方面,以中证500指数为代表的中盘成长股是机构投资者投入大量时间和资源进行基本面研究、调研跟踪的一批股票,这也给我们的个股基本面量化策略提供了丰富的选股逻辑和数据土壤。

其次,由于中小公司经营的稳健程度、抗风险能力不如大的龙头公司,中证500指数成分股的波动性要明显高于沪深300指数等大盘蓝筹股,与此同时其成分股的交易活跃度又要明显好于以中证1000、国证2000为代表的小盘股。而以高频量化为代表的短周期交易型策略发挥的最佳样本空间就是像中证500这样“高波动性+好波动性”的股票池。过去几年私募量化实现大踏步的发展,管理资产规模破万亿的中坚力量便是中证500指数增强,这也直接证明了短周期交易型策略在中证500指数增强中的有效性。

概括而言,为了能更好、更稳健地战胜中证500指数,合理地将长周期配置与短周期交易结合起来必将是最优的量化选择。